住宅の購入において、住宅ローンを利用する人が大多数だと思います。そして、その返済期間が35年間で契約する人も多くいます。借り入れをしてから返済が終了するまでの期間が長期に及ぶことから、世の中の経済状況も大きく変化している人も多いでしょう。

銀行の店頭チラシや、インターネット広告などで住宅ローンの金利の案内を見て、自己の契約している金利と比べて随分低い金利だと感じ、住宅ローンの借り換えにご興味がある方も多いのではないでしょうか。 既存の住宅ローンを他の銀行で借り換えると返済額が減少する場合もありますが、実際には金利の要素以外でも費用が掛かるため「自分は借り換えをしたほうが良いのか」について判断がつかず相談にいらっしゃる方も多くいらっしゃいます。そこで今回は、住宅ローンの借り換えに関して事前に知っておきたい注意点について紹介します。

![]()

住宅ローンの借り換えとは

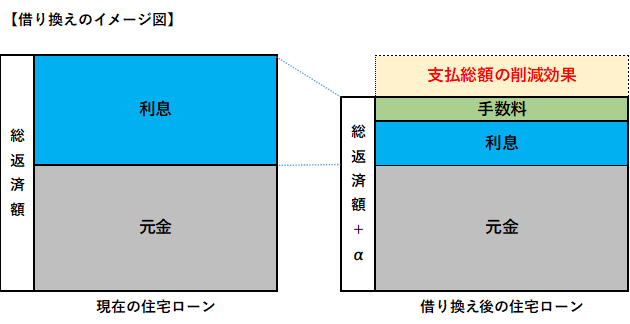

住宅ローンの借り換えとは、他の銀行で新しく住宅ローンの契約を行い、現在契約している住宅ローン残高を一括で返済することです。借り換えする際は別の銀行から現在の住宅ローン残高相当のお金を借り入れ、それを返済に充てることにより住宅ローンを別の銀行に切替ます。住宅ローン残高が数千万と大きく、返済期間が長期及ぶ場合には、少しの金利の違いでも負担額は大きく変化します。現在借りている住宅ローンの金利が高い人、また今後適用金利が上昇する人などは、住宅ローンを借り換えることによって、総返済額を少なくできる可能性があります。借り換えの際には銀行の手数料や抵当権設定費用などさまざまな手数料がかかるため、それらの手数料を考慮しても支払総額の削減効果が見込めることが、住宅ローンの借り換えを検討する際の条件となります。

住宅ローンの借り換えのタイミングと注意点

それでは、どのような時に住宅ローンの借り換えを検討したらよいのか、また注意すべき点は何かを説明します。

(1)住宅ローン借り換えのタイミング

● 条件(低金利や保障)の良い住宅ローン商品があった時

銀行の店頭チラシや、インターネット広告などで金利が低い商品や団体信用生命保険の保障内容が現状よりも充実している商品など、条件の良い商品が他の銀行であり、借り換えによるシミュレーションを行うことでメリットが得られそうであれば、そのときが借り換えを検討するタイミングとなります。つまり、いい商品があり効果が見込めればいつでも良いということです。

● 固定金利期間終了時

固定金利選択型のローンの場合において、固定金利期間が終了した際に金利の優遇がなくなる商品や縮小される商品である場合には、当初の固定金利期間が終了すると金利が上昇することがほとんどです。例えば、当初0.5%で返済していたが、10年経過した際に2.0%に金利が引き上がる商品の場合です。このような場合も、優遇金利が終了した段階が借り換えを検討する一つのタイミングとなります。

● 変動金利の返済額の見直し時

銀行にもよりますが変動金利は5年ごとに返済額の見直しが一般的には行われます。5年前よりも金利が上昇していれば金利が上昇し返済額が増加し、金利が低下していれば返済額が減少することになります。変動金利は、各銀行で優遇金利を適用していることからかなり違いがあります。適用金利の変更があった際は、条件が自分に合っているのか、金利の引き下げができないか検討をするタイミングと言えます。

(2)住宅ローンの借り換え時の注意点

● 借り換え時の手数料

借り換えを行う際は、銀行に支払う手数料や保証料、契約書に貼る印紙、元の契約時に設定した抵当権の抹消と新たな契約による抵当権設定に掛かる登記費用などの支払いが必要となります。

● 再審査が必要

借り換えを行う際は、当初の契約時と同じように銀行による審査があります。現状の年収や転職した場合、その他のローンの借り入れ状況などによっては、審査に通らない場合もあります。

● 住宅ローン控除

住宅ローンで住宅を取得された方は、住宅ローン控除を受けている人もいるでしょう。しかし、住宅ローンの借り換え金額が現状より増額した場合には住宅ローン控除のメリットが少なくなる場合があります。また、借り換え前よりも返済期間が短い場合には、住宅ローン控除が受けられなくなる場合もあるので注意が必要です。

借り換え時は固定金利と変動金利どっちがいい?

借り換え時に多くの人が悩むのが「固定金利にするべきか、変動金利にするべきか」という点です。住宅ローンを契約する際には、「固定金利」「変動金利」など金利タイプを選ばなければなりません。どちらが良いかは各人がおかれている状況によります。

(1)固定金利が向いている人

全期間固定金利タイプなら金利が固定されているため、最後まで金利の変化はなく同じ金利が適用されます。そのため、金利の上昇によって返済額の増加に伴い家計が苦しくなることが予想される状況の人や金融資産にある程度の余裕がある人以外は固定金利に向いています。つまり、借り換え後の残りの返済期間が長く、残高が多い人は、金利が上昇した場合の影響が大きくなるためです。そのため「今後金利が上昇するのでは」と考えている方は、変動金利から固定金利に借り換えて金利を固定することも選択肢の一つです。

(2)変動金利が向いている人

変動金利は、経済状況によって金利が変動していくのが特徴です。一般的には市中の金利情勢に左右されるため、マイナス金利の状況では変動金利のほうが低い金利になります。反対に市中の金利情勢が高騰すれば変動金利も高騰する可能性があります。

変動金利が向いている人は、金利上昇のリスクに対応できる人ということになりますので比較的家計に余裕がある人は金利が上昇した場合にもゆとりを持って返済でき、繰り上げ返済してローンの残高を減らすことができる変動金利が向いています。現在のように低金利が継続していくと考えている方は、固定金利に比べて変動金利の方が金利水準が低いため総返済額が少なくなります。

まとめ

住宅ローンの借り換えは大きなメリットとなる場合もありますが、借り換えに伴う手数料を考慮すると支払総額が増加してしまう場合もあります。まずは、各銀行の借り換えキャンペーンの状況や金利水準、借り換え条件を確認してみましょう。そしていくつか商品を選択し、シミュレーションを行ってみましょう。シミュレーションの結果、借り換えのメリットが確認できた場合には、仮審査を進めてみると良いでしょう。

住宅ローンの借り換えには、当初の契約時と同じように審査があります。収入が減少している場合には審査に通りにくくなることもあります。また、転職する場合や起業した場合など一定期間審査に通らない場合もあります。また、住宅ローンを契約する際は、原則として団体信用生命保険への加入が必須になります。そのため、健康状態によっては団体信用生命保険に加入ができず、結果として借り換えができない場合もあります。借り換えの仮審査が通れば、次のステップに進むか否かを検討すると良いでしょう。

.png)

-1-120x68.png)